Pocos saben que Rusia tiene su propia estructura de fondos administrados, que es un híbrido entre un fideicomiso y un fondo que garantiza la plena confidencialidad del UBO y optimización de los impuestos. Los rusos llaman a esto FIP o Fondo de Inversión Unitario. Usando esta estructura, puede invertir en todas las clases de activos rusos con total control y optimización fiscal, y sí, está totalmente abierto a los extranjeros.

Puede alcanzar un alto nivel de protección gubernamental a través de fondos de inversión y fondos de inversión cerrados, así como todas las otras ventajas que mencionamos anteriormente. Este enfoque es similar al de los fideicomisos y los fondos de inversión, así como muchas otras ventajas que a menudo llevan a los inversores a las jurisdicciones offshore.

Si hay algo por lo que son conocidos los fondos mutuos cerrados es su alto nivel de confidencialidad.

Esto se debe principalmente a que el registro de propietarios de esos fondos está cerrado, y no hay intercambio directo de información de CRS debido a las peculiaridades legislativas de la Federación de Rusia. En cualquier caso, para abrir cuentas bancarias y realizar otras operaciones, lo único que se necesita es el nombre del fideicomisario.

Una empresa de gestión es una entidad jurídica independiente con gerentes profesionales certificados y con activos de al menos 20 millones de dólares. Todos los activos permanecen bajo el control y la supervisión del Banco Central de Rusia. Este banco supervisa legalmente y proporciona protección adicional a los accionistas. Asimismo, el Código Penal establece una responsabilidad financiera personal con el contribuyente del fondo. De acuerdo con la legislación, no es posible disponer de los activos del fondo de inversión sin el consentimiento del accionista (beneficiario). Aparte de eso, no se puede disponer de los bienes separados del fondo de inversión debido a las deudas del propietario de las acciones del fondo.

Para explicarlo de manera sencilla: sepa que el alto nivel de seguridad que ofrece un fondo de inversión cerrado es similar al de las sociedades anónimas o incluso a las complejas estructuras de holding. Las transacciones con la propiedad de los fondos las realiza la sociedad gestora, pero muchos fondos son administrados en realidad por los accionistas.

Como estos fondos no son entidades jurídicas, pueden invertir sin restricciones estrictas en bonos, acciones, instrumentos financieros, otros fondos, ETF, derivados, cualquier estrategia de cobertura, bienes raíces, divisas, metales preciosos, así como en objetos de arte, automóviles, joyas y colecciones de vino.

Pero, hay algo que hay que tener en cuenta aquí: hacer negocios con un fondo de inversión (o "en el contexto de un fondo de inversión") siempre está asociado a cumplir una serie de normas y requisitos controlados por el Banco Central de Rusia, lo que significa bajo riesgo para los socios y aún más fiabilidad para la parte involucrada en el fondo de inversión.

Por lo tanto, los fondos de inversión son un excelente instrumento para hacer negocios en el sector de la construcción, la gestión inmobiliaria y la propiedad de la tierra (ya que permiten eludir la prohibición de vender tierras rurales a no residentes), así como en el mercado de préstamos y en las obligaciones de deuda.

Además de tener un nivel decente de confidencialidad y fiabilidad, estos fondos son también una excelente manera de optimizar sus impuestos: hay dos niveles de impuestos en un fondo de inversión, el primero es el de los ingresos propios del fondo de inversión (que está completamente exento del impuesto sobre la renta), y el segundo es el de los impuestos de los accionistas.

En este caso, hay ciertas características fiscales que dependen del país de residencia de los accionistas (desde la obtención de beneficios fiscales hasta la exención total). Esto significa que los ingresos producidos por el fondo por ventas o arrendamientos de propiedades, dividendos, intereses y cualquier otro ingreso, están exentos del impuesto sobre la renta, permitiendo la reinversión sin pérdidas.

Los impuestos sobre la propiedad también se pagan a expensas del propio fondo si éste incluye este tipo de activos; recuerde que los accionistas del fondo son propietarios de acciones de inversión y que su tributación se basa en las normas de la tributación de valores.

Teniendo esto en cuenta, un fondo mutuo abierto funciona casi de la misma manera, pero no permite gestionar directamente sus inversiones; esto significa que es una gran herramienta para la retención pasiva de ingresos y fondos, y puede ser una buena forma de hacer negocios cuando el modelo financiero se construye adecuadamente.

Entonces, ¿cómo se crea un fondo de inversión "desde cero"? Para inscribirse, los inversores (los propietarios de los activos del futuro fondo de IED) deben elegir una sociedad gestora para negociar la cooperación con la ejecución del proyecto, o bien crear su propia sociedad gestora. Esto podría significar el registro de una entidad legal y la obtención de una licencia para llevar a cabo actividades de gestión de fondos de inversión, fondos mutuos y fondos de pensiones no estatales.

¿Cómo son los procedimientos para crear un fondo? Sólo tiene dos pasos:

- La elección de una sociedad de gestión

- El registro de las normas de gestión de los fondos de inversión en el Banco Central de Rusia

Todo este proceso toma casi un mes y medio, pero en algunos casos, se puede comprar un fondo de inversión ya establecido. Al formar un fondo de inversión con valores, los accionistas del fondo deben tener el estatus de inversionista calificado, lo que para un no residente significa tener más de 100.000 dólares en una cuenta bancaria.

Acerca

de nuestro socio

Nuestro socio, Andrey Likhachev, es un abogado profesional en el campo de la gestión de activos y un socio activo y jefe de un Family Office en Rusia, bajo la dirección de una empresa internacional.

También tiene una licencia del Servicio Federal de Mercados Financieros para la administración de fondos de inversión, fondos mutuos y fondos de pensión privados. Dirige fondos de inversión privados como Family Office.

Tiene experiencia profesional trabajando con instituciones bancarias y compañías de gestión especializadas del Banco Central de Rusia, proporciona un completo apoyo de gestión para la creación de estructuras para las FIP.

El equipo de nuestro socio representa a varios bancos, grupos de inversión y gestores de fondos rusos importantes, así como a muchas family offices privadas más pequeñas.

Nuestro socio ofrece a los inversores extranjeros un apoyo legal completo, incluyendo:

- Establecimiento y servicio de cuentas bancarias para compañías e individuos extranjeros

- Establecimiento de la residencia y la residencia fiscal de los extranjeros

- Apoyar la inversión en activos rusos, incluidos los activos en dificultades, los bonos y las acciones, y la adquisición de grandes empresas medianas y pequeñas

- Negociación de la empresa conjunta

- Establecimiento de fondos de inversión PIF

¿Qué

es el FIP o Fondo Común de Inversiones?

Un fondo mutuo de inversión (FIP) es un conjunto de propiedades de personas y entidades jurídicas, administrado por una empresa de gestión especializada. Todos los bienes que componen un FIP son de propiedad compartida de los participantes de este fondo. El FIP en sí no es una entidad legal.

La propiedad del Fondo de Inversión Mutua es administrada por una empresa de gestión que actúa bajo la licencia del Banco de Rusia y las normas registradas de gestión fiduciaria del Fondo de Inversión Mutua.

La participación en la propiedad del Fondo de Inversión Mutua está certificada por un título, que es emitido por la compañía de gestión.

Fondos

de inversión en Rusia

18 años de experiencia (1993-2011)

El desarrollo de los fondos de inversión rusos comenzó en Tokio en 1993, donde los representantes del G8 acordaron la asignación de fondos para el desarrollo de proyectos de capital de riesgo bajo los auspicios del BERD (Banco Europeo de Reconstrucción y Desarrollo).

Se suponía que la suma de 500 millones de dólares se repartiría entre los fondos de capital de riesgo, bajo el control del BERD y también bajo el control de otros fondos organizados en Rusia sobre una base regional.

En el año 2001 entró en vigor la ley federal sobre fondos de inversión №156-FЗ, y más tarde, en 2003-2005, aparecieron los fondos mutuos de capital cerrado, incluidos los fondos de capital de riesgo y los fondos de capital privado.

Actualmente en Rusia hay 60 fondos de capital de riesgo y 35 fondos de capital privado.

La inversión total asciende a 100.000 millones de rublos.

El mercado de fondos de inversión en Rusia apoya diferentes proyectos de innovación que se están desarrollando actualmente.

Además, en Rusia también hay fondos de capital riesgo extranjeros, gracias a los cuales es posible aprovechar la legislación fiscal y empresarial extranjera.

Uno de los más importantes fondos de inversión cerrados es el fondo de capital privado ruso bajo la égida de la VEB, que es una institución gubernamental y la principal corporación de desarrollo del país.

Principales

características de un fondo de inversión en Rusia

Una inversión flexible y cómoda

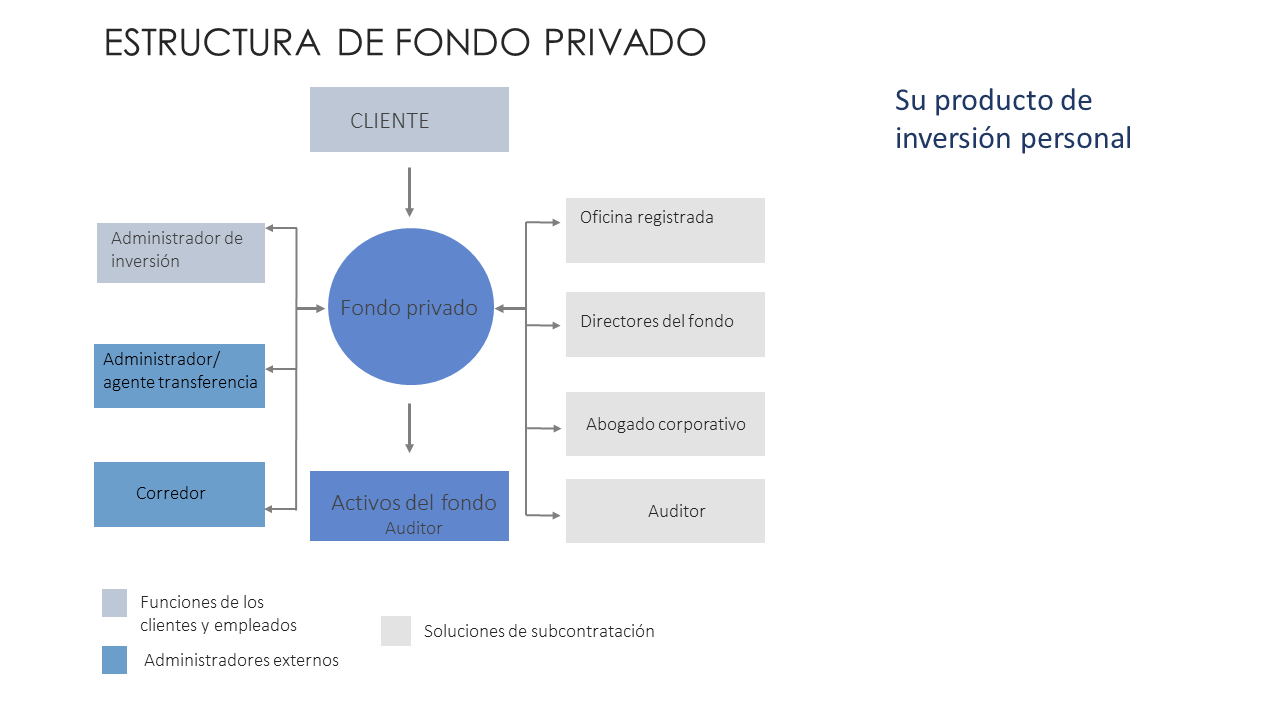

- El Fondo Privado permite la posibilidad de utilizar instrumentos financieros en los países que están registrados para el intercambio automático de información financiera (Norma de Intercambio Automático de Información de la OCDE).

- Los Family Office o los gestores profesionales de carteras pueden administrar con seguridad los activos de los miembros de la familia, basándose en una estructura sólida y firme.

- Posibilidad de combinar los activos de los miembros de la familia o los amigos, a fin de aplicar una estrategia de inversión combinada.

- Los fondos privados ofrecen altos niveles de confidencialidad, ya que la información del beneficiario final no se divulga.

Transparencia

El nombre del fondo es elegido por el cliente, el cliente es completamente libre de elegir los activos, la distribución, las transacciones, etc. (sujeto a la disponibilidad de una estructura legal apropiada).

- Informes avanzados. La presentación de informes individuales es posible a través del administrador del fondo.

- Los cálculos del valor del activo neto permiten el seguimiento y el control del rendimiento.

Eficacia

- Gracias a los instrumentos fiscales y financieros es posible obtener beneficios adicionales y aplazar el pago de impuestos.

- Capacidad de atraer el crédito utilizando valores como la garantía.

- Los grandes fondos comunes de activos pueden dar acceso a productos institucionales y a inversiones que no están al alcance de los inversores particulares.

- Los fondos privados permiten analizar la cartera de inversiones de forma consolidada y constante.

Ventajas

de un fondo de inversión en Rusia

Seguridad

- Prohibición de la ejecución de los activos de los fondos de inversión sobre las deudas de los titulares de las unidades o empresas de explotación.

- Protección contra la quiebra del Fondo de Inversión.

Implicación de los activos

- Seguridad de los activos

- Mecanismo jurídico fiable

- Canales de venta adicionales

Optimización de impuestos

- Reinversión libre de impuestos

- La ausencia de doble imposición

Beneficios adicionales

- El ordenamiento de la propiedad de los bienes entre propietarios

- Repatriación de capital, salida del CFC

- Elevar el estatus de la compañía

Diferencias

entre un PIF y un Fideicomiso

El derecho de los fideicomisos en general (anglosajón) es un sistema de relaciones jurídicas en el que los bienes, originalmente propiedad del fundador, se transfieren al fideicomisario y los ingresos procedentes de ellos son recibidos por los beneficiarios.

En Rusia (como sistema de derecho civil, a diferencia del anglosajón), los Fondos de Inversión Mutua (FIM o FIP en ruso) operan en lugar de los Fideicomisos.

En toda la Unión Europea, los OICVM (Organismos de Inversión Colectiva en Valores Mobiliarios) se utilizan para proporcionar un alto nivel de protección de acuerdo con la Directiva Europea 2009/65 / CE del 13.07.2009. Esta directiva describe las normas comunes para regular los fondos abiertos que invierten en valores (acciones y bonos). La directiva regula la organización, la gestión y la supervisión de estructuras como los fondos, y también define las normas relativas a la diversificación, la liquidez y la cantidad de fondos prestados.

En Rusia, los Fondos de Inversión Mutua (FIP) están regulados por la Ley Federal sobre "Fondos de Inversión". No. 156-ФЗ.

El accionista - el creador del FIP es el beneficiario, al igual que en un fideicomiso.

El Fideicomisario es una empresa de gestión que tiene una licencia bancaria.

Al igual que en un fideicomiso, la FIP no es una persona jurídica, sino que se considera como una propiedad en forma de inversión bajo la gestión de una empresa de gestión especializada con licencia del Banco Central de Rusia.

En lugar de un acuerdo con un fideicomisario, una FIP adopta las normas de gestión de fideicomisos (PDU en ruso), que se registran en el Banco Central de Rusia.

La empresa de gestión especializada es una entidad jurídica independiente con administradores profesionales certificados y tiene sus propios activos de al menos 20 millones de dólares de los EE.UU. Además, la empresa de gestión especializada es responsable personalmente desde el punto de vista financiero ante los accionistas del Fondo.

La principal diferencia con el Fondo es que la FIP mantiene informes obligatorios al Banco Central de Rusia, que es el órgano de control.

Básicamente no hay otras diferencias, un FIP es esencialmente lo mismo que un Fideicomiso.

¿Cómo

pueden los extranjeros establecer o invertir en un FIP?

Un fondo mutuo de inversión (FIP) es un conjunto de propiedades de personas y entidades jurídicas, administrado por una empresa de gestión especializada. Todos los bienes que componen un FIP son de propiedad compartida de los participantes de este fondo. El FIP en sí no es una entidad jurídica.

La propiedad de la empresa gestora especializada es independiente de la propiedad de la FIP y se contabiliza en un balance separado. Las relaciones entre los participantes del fondo de inversión y la empresa gestora están reguladas por la legislación sobre fondos de inversión y las normas de gestión fiduciaria de un fondo concreto (registrado por el Banco de Rusia) que tienen el carácter de un acuerdo fiduciario.

Un FIP combinado puede ser de tipo cerrado, sus participaciones están destinadas únicamente a inversores cualificados.

Al igual que para los residentes, un accionista puede ser una persona que ha sido calificada como inversor. Para un ciudadano extranjero, así como para un ciudadano ruso, basta con mostrar un extracto bancario de que hay por lo menos 100 mil dólares de EE.UU. en la cuenta.

No es necesario pasar por el procedimiento de calificación de una empresa extranjera.

Las oportunidades de transferencia de fondos son más fáciles que la apertura de una cuenta bancaria en el Banco.

La disposición de la propiedad se realiza en nombre del accionista (él pone las firmas en todos los documentos administrativos), la orden del accionista también puede ser fijada adicionalmente sólo por un notario, y no por el fiduciario, exactamente como en un fideicomiso.

¿Cuáles son los beneficios de invertir en Rusia para extranjeros?

1. Un FIP puede invertir en casi todo. No hay restricciones estrictas:

- Bonos, acciones, instrumentos financieros, otros fondos, otros FIS, fondos de fondos, productos estructurados, ETF, derivados (garantías, opciones, futuros, etc.).

- El FIP puede implementar cualquier estrategia de cobertura (CTA, largo / corto, basada en eventos, desarrollo del mercado, protección de riesgos secundarios, gestión de futuros, Tecnología, etc.).

- Bienes inmuebles (comerciales, privados, directa o indirectamente).

- Inversiones privadas (acciones, préstamos, fondos, etc.).

- Inversiones a largo plazo (deudas, titulización, fondos de riesgo que invierten en empresas infravaloradas), moneda, metales preciosos.

- Inversiones o proyectos "verdes", microfinanzas.

- Obras de arte, coches, joyas y colecciones de vino.

2. No es posible cobrar los bienes de las FIP.

- La base jurídica es la norma del Código Civil de la Federación de Rusia. Esta norma establece que es imposible ejecutar la propiedad que se mantiene en un fideicomiso, por las deudas del fideicomitente (propietario de las acciones de inversión) o del propio administrador (empresa de gestión especializada).

3. La información de los accionistas es confidencial y no pública.

- Según el lugar de residencia del accionista, es posible una exención total de impuestos o un tratamiento fiscal preferencial. No se gravan los ingresos procedentes de la FIP.

4. Los beneficiarios están más cerca del dinero. A diferencia de las entidades jurídicas ordinarias, la lista de accionistas no es información pública, es decir, las estructuras intermedias no necesitan ocultar o mediar su control sobre los activos, lo que conlleva impuestos adicionales y otros costos

5. Activos para los funcionarios del gobierno. El estatus de gestión de fideicomisos permite la tenencia de activos, cuando la posesión no está directamente permitida o "no recomendada" para los funcionarios del gobierno.

6. Hacer negocios con una FIP o dentro de una FIP está inevitablemente asociado con la aplicación de una serie de normas y requisitos supervisados por el Banco Central de la Federación de Rusia. Para las contrapartes, esto es un signo de menores riesgos y mayor fiabilidad.

Elija

soluciones para su Fondo privado

Ejemplo 1

Uso del fondo para convertir la Family Office en una Multifamily Office

Tarea: Una Family Office que comprende planes de activos familiares únicos para ofrecer ideas de inversión de los mismos a inversores externos, como otras familias y amigos cercanos.

Solución: Fondo privado

Ventaja: la estructura del fondo garantiza la extensión de la idea de inversión a los miembros de la familia y a los inversores externos y proporciona una remuneración transparente al gestor de la cartera.

Ejemplo 2

Gestión de la liquidez y planificación dinámica

Tarea: Una empresa familiar grande está en venta y el jefe de la familia tiene la intención de administrar los activos familiares consolidados de reciente liquidez, asignando al mismo tiempo la propiedad de los activos a los miembros individuales de la familia de diferentes generaciones en el marco de una planificación de sucesión integral.

Solución: Fondo privado

Ventaja: el patrimonio familiar permanece dentro de un mecanismo de fondo único, que ayuda a distribuir la propiedad beneficiosa por medio de las participaciones o intereses del fondo entre los miembros individuales de la familia. Un gestor de cartera externo o los miembros de la familia designados tienen la oportunidad de administrar los activos según los parámetros, términos y condiciones acordados.

Ejemplo 3

Conversión de una empresa de inversión privada en un fondo privado

Tarea: Un inversor utiliza una simple compañía de inversiones offshore para gestionar su cuenta, lo que lleva a una dependencia total del corredor para la valoración de la cartera, la liquidez y los problemas de control y la falta de transparencia en las comisiones.

Solución: Fondo privado

Ventaja: Una gestión reforzada gracias a una estructura de inversión profesional con mayor contenido, evaluación e informes independientes, claros ratios de liquidez y mayor transparencia.

Ejemplo 4

Un club de inversiones tiene la intención de aplicar un enfoque más profesional

Tarea: un grupo de amigos tiene la intención de invertir juntos. Para evitar posibles conflictos mientras co-invierten, los amigos adoptan de antemano reglas y responsabilidades claras dentro del club de inversión.

Solución: Fondo privado

Ventaja: Los amigos definen conjuntamente la estrategia de inversión del fondo y el perfil de riesgo y delegan la responsabilidad de la inversión a un miembro del grupo. Siendo accionistas y posiblemente directores del fondo, tienen todos los poderes y autoridad necesarios para controlar al administrador de la inversión.

Pasos

para establecer un fondo de inversión en Rusia

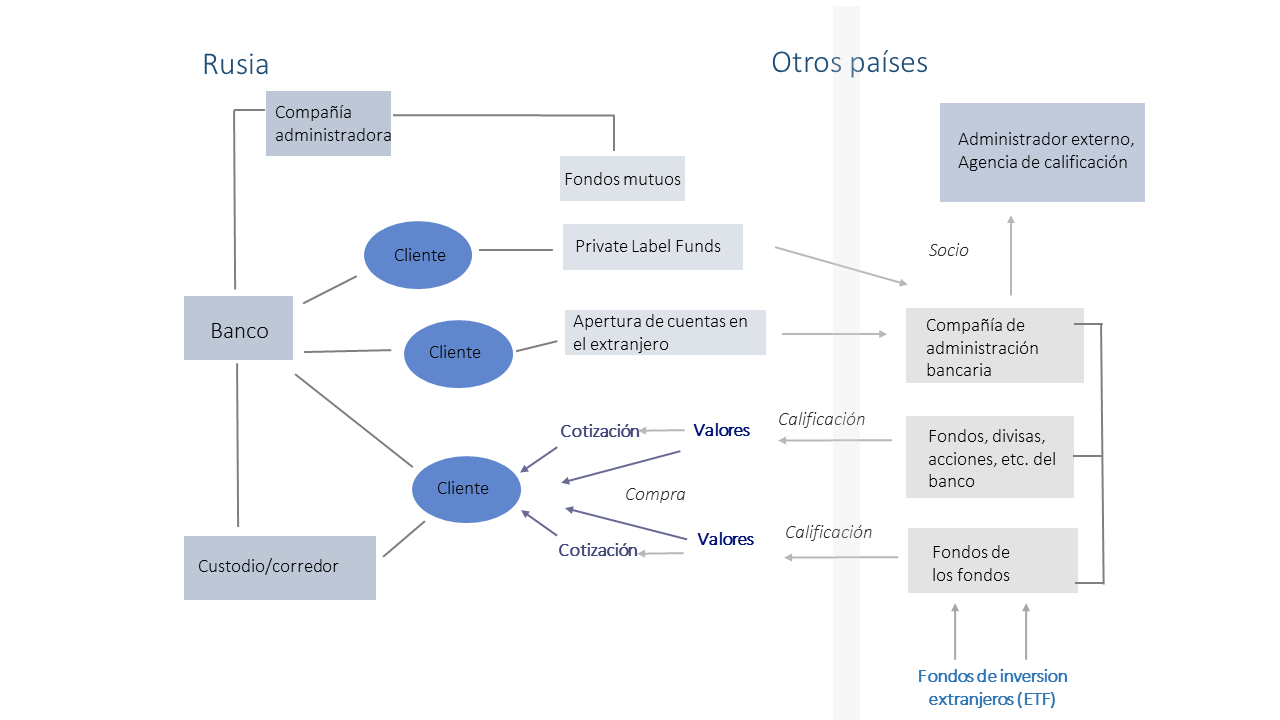

Paso 1: Elegir la jurisdicción extranjera para constituir el fondo, Luxemburgo, Liechtenstein, Chipre, Irlanda, Islandia, Países Bajos

Paso 2: Elegir la empresa de gestión de activos y el administrador del fondo

Paso 3: Establecimiento del grupo de fondos extranjeros

Establecimiento de un Fondo(s) (para comprar ETF y otros fondos existentes con una calificación de alta fiabilidad en cualquier país del mundo)

Establecimiento de fondos de inversión inmobiliaria y fondos de estrés (hipotecas inmobiliarias) para inversores en el extranjero.

Establecimiento de fondos mutuos para inversiones en el extranjero para categorías individuales de inversionistas

Registro/establecimiento de fondos de inversión: Acciones, bienes raíces, metales preciosos, monedas, agencia

Paso 4: Elegir el gerente externo

EAM (External Asset Managers) El banco delega parte de sus funciones y los riesgos asociados a los gestores externos.

Un gestor externo de activos proporciona referencias en cuanto al proceso de inversión y lo gestiona en virtud del poder notarial del cliente, pero no actúa como titular de los activos.

La custodia de los activos sólo puede ser garantizada por el banco. Por lo tanto, los gestores de activos externos y los bancos actúan conjuntamente, cooperando y complementándose mutuamente.

El titular de la cuenta de gestión de activos externos es atendido tanto por un gestor bancario como por una empresa de gestión de activos externos. Por lo tanto, el servicio no se limita al horario de trabajo normal del banco. Además, el cliente tiene acceso a los resultados de los análisis financieros y de inversión de ambas partes a la vez, lo que le permite tener la visión más completa de la situación actual para tomar decisiones de inversión eficaces.

El EAM puede ser una empresa rusa con filiales en el extranjero, o una empresa extranjera.

Paso 5: Introducción de los valores del fondo bancario en el mercado

Opción 1 - calificación en el Banco Central de la Federación de Rusia y posterior cotización en las bolsas de valores de la Federación de Rusia

Opción 2 - calificación con el Banco Central de la Federación de Rusia sin incluirlo en la lista

Opción 3 - oferta de valores en las bolsas de valores extranjeras

Opción 4 - visualización de las transacciones OTC

Como opción, el comercio a través de fondos mutuos rusos (los fondos mutuos compran valores)

Opcional:

- Calificación de los valores del Fondo en el Banco Central de la Federación de Rusia

- Establecimiento de relaciones de agencia con un depositario extranjero para un fondo de inversión extranjera

Paso 6: Negociar a través de corredores

En Rusia: A través de intermediarios y custodios en la Federación de Rusia

En el extranjero: A través de socios - corredores extranjeros (custodios)

Contáctenos para una consulta con nuestros expertos en fondos rusos.

.jpg.small.WebP)

.jpg.small.WebP)

.jpg.small.WebP)